입력 : 2021.03.12 03:38

[땅집고] “예전엔 세무조사 절차가 잘못됐다고 결과까지 뒤집히는 경우가 드물었죠. 하지만 최근 세무조사에도 이른바 ‘미란다 원칙’이 엄격하게 적용됩니다. 세무조사 과정의 정당한 절차를 따져볼 수 있는 것이죠.”

법률사무소 진영의 감병욱 변호사는 세무 관련 행정소송만 300건 넘게 진행한 베테랑이다. 그는 “형사 재판에서 ‘미란다 원칙’처럼 세무조사에서도 정당한 절차를 요구하는 것은 납세자의 정당한 권리”라고 했다. ‘미란다 원칙’은 경찰이나 검찰이 범죄용의자를 연행할 때 변호인 도움을 받을 수 있는 권리, 진술을 거부할 수 있는 권리 등을 미리 알려줘야 한다는 원칙이다. 아무리 흉악한 범죄자라도 ‘미란다 원칙’이 지켜지지 않았다면 무죄 판결을 받는다. 감 변호사는 “세무조사를 통해 과세 처분을 받았다고 해도 절차적 정당성을 문제로 무효를 주장할 수 있다”고 말했다.

법률사무소 진영의 감병욱 변호사는 세무 관련 행정소송만 300건 넘게 진행한 베테랑이다. 그는 “형사 재판에서 ‘미란다 원칙’처럼 세무조사에서도 정당한 절차를 요구하는 것은 납세자의 정당한 권리”라고 했다. ‘미란다 원칙’은 경찰이나 검찰이 범죄용의자를 연행할 때 변호인 도움을 받을 수 있는 권리, 진술을 거부할 수 있는 권리 등을 미리 알려줘야 한다는 원칙이다. 아무리 흉악한 범죄자라도 ‘미란다 원칙’이 지켜지지 않았다면 무죄 판결을 받는다. 감 변호사는 “세무조사를 통해 과세 처분을 받았다고 해도 절차적 정당성을 문제로 무효를 주장할 수 있다”고 말했다.

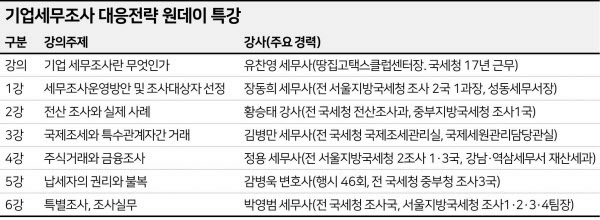

행시 출신인 감 변호사는 2003년 국세청에서 세무조사 관련 부서에서 근무했다. 이후 국세청에서 나와 로스쿨을 졸업한 후 변호사 자격을 취득, 2018년 법률사무소 진영을 설립해 대표 변호사로 활동하고 있다. 현재까지 맡아온 세무 관련 소송만 약 300건에 달한다. 2018년에는 ‘업종별·세목별 세무조사 절차와 실무’란 저서를 펴냈다. 감 변호사는 조선일보 땅집고 기업세무조사 대응전략 원데이 특강에서 ‘납세자의 권리와 불복’이란 주제로 강연한다. 오는 14일 열리는 2회차 강의는 접수 마감됐다. 3차 강의는 오는 21일, 4차는 오는 28일에 각각 열린다. 특강을 앞두고 감 변호사를 만나 핵심 내용을 미리 들어봤다.

■ 세무조사는 ‘딱 1번’만 허용된다

흔히 세무조사는 세무당국이 의심할 때마다 연거푸 받을 수 있는 것처럼 알고 있다. 그런데 최근 판례를 살펴보면 같은 사안에 대한 세무조사는 1회에 한정하도록 하고 있다.

법인 대주주인 A씨 사례를 보자. 해당 법인은 주주들의 주식 양도와 관련해 세무조사를 한 차례 받았다. 세무당국은 일부 주주에게 증여세를 물렸고, A씨에 대한 과세는 없었다. 그런데 9년이 지나 세무당국은 A씨 개인에게 법인 주식과 관련한 증여세 세무조사를 다시 받아야 한다고 통보했다. 과거 법인 세무조사 과정에서 동일한 사안에 대해 이미 조사를 받았기 때문에, A씨는 중복 조사라고 판단했다. 일단 세무조사를 다시 받은 뒤 고지서를 받은 A씨는 행정 소송을 제기했다. 법원은 A씨가 세금을 내지 않아도 된다고 판결했다.

감 변호사는 “과거 국세청은 세무조사를 벌이기 전 관행상 전화로 자료를 요청하거나 현장 방문, 공문을 보내 현장 확인을 한 뒤 세무조사를 벌이곤 했는데, 이때 국세청 공무원의 행위가 세무조사와 다를 바 없다면 법원은 이를 세무조사로 인정하고 추가 조사를 벌일 수 없도록 판결한 사례가 있다”며 “예전에는 중복 조사를 받아도 결과를 뒤집을 수 없었지만, 최근 중복 조사로 인한 결과는 인정하지 않고 있다”고 했다.

■ 세무조사 대상 선정 근거는 국세청이 밝혀야

국세청으로부터 세무조사를 받고, 탈루한 세금을 납부하라는 고지서를 받았지만 때로는 도저히 납득하거나 받아들이기 어려운 경우도 많다. 이럴 땐 어떻게 해야 할까. 감 변호사는 “억울하다고 생각하면 국세청이 어떤 법을 근거로 납세자에게 탈루 혐의가 있다고 봤는지, 소송 과정에서 이를 확인할 수 있다”고 했다.

국세청을 상대로 행정소송을 제기하면 법원은 국세청이 납세자를 세무조사 대상자로 선정한 경위에 대한 자료를 제출하도록 한다. 법원 판례에 따르면 국세청이 관련 자료를 제대로 제출하지 못하면 세무 조사권을 남용한 것으로 본다.

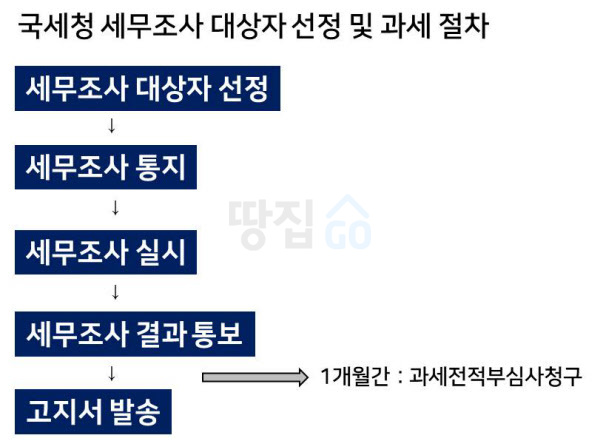

국세청이 납세자에게 세무조사 결과에 대한 이의제기 권리를 주지 않아도 문제가 된다. 국세청은 세무조사 결과를 납세자에게 통보한 후 추가 세액이 담긴 고지서를 통지하기까지 약 1개월 시간을 줘야 한다. 납세자는 이 기간에 과세전 적부심사(課稅前 適否審査) 등을 통해 이의를 제기할 권리가 있다. 만약 국세청이 한 달도 안돼 납세자에게 고지서를 통보하면 과세 처분이 무효가 될 수도 있다.

2013년 국세청은 감사원 감사 결과에 따라 의료기구 제조 업체인 A 사에 법인세를 더 납부하라고 통보하면서 과세전 적부심사 기회를 주지 않고 과세 처분했다. 법원은 “감사원의 감사결과에 따른 처분이더라도 과세전 적부심사 청구의 기회를 주지 않은 과세 처분은 위법하다”고 판결했다.

■ “메모는 필수, 고지서도 다 보관해야”

납세자가 세무조사 결과에 대해 이의 제기할 수 있는 불복 절차가 여럿 있다. 하지만, 고지서를 받은 뒤 전문가 도움을 얻어 소송으로 해결하는 경우가 다반사다. 하지만, 감 변호사는 전문가도 해결해줄 수 없는 부분이 많다고 했다. 특히 관련 서류가 사라진 경우가 대표적이다.

감 변호사는 “세무조사 받을 때 메모 등을 통해 세무조사 받은 자료와 내용을 반드시 기록해야 한다”며 “국세청에서 보내온 공문이나 각종 서류, 고지서도 이미 세금을 납부했거나 기간이 오래됐더라도 반드시 보관해야 한다”고 했다. 그는 또 “국세청으로부터 세무조사 대상자로 선정됐다는 통보를 받은 때부터 세무사 등 전문가와 반드시 상의해 대응 전략을 짜고, 세무조사 전 과정의 자료를 잘 보관해야 추후 발생할 소송에서 이길 수 있다”고 했다.

<기업 세무조사 트렌드와 대응 전략 원데이 특강>

땅집고는 법인이나 개인 사업자가 세무조사 과정에서 억울한 일을 당하지 않도록 도와주기 위해 ‘기업 세무 조사 트렌드와 대응 전략 원데이 특강’을 개최한다. 이번 강의는 기업 오너와 최고경영자, 재무·회계 담당 임직원, 개인사업자 등이 들으면 유용하다. 국세청에서 다양한 세무 조사를 담당했던 베테랑 세무사 7명이 강사를 맡아 기업이 반드시 알아야 할 실전형 세무 조사 대응 노하우를 공개한다. 좌장인 유찬영 세무사는 “이번 강의를 통해 세무 조사 원칙과 절차를 명확하게 이해해 억울한 상황이 벌어지지 않도록 실질적인 정보를 제공하겠다”고 말했다.

오는 14일 열리는 2회차 강의는 접수 마감됐다. 3차 강의는 오는 21일, 4차는 오는 28일에 각각 열린다. 오전 9시~오후 6시까지 총 6개 강좌가 진행된다. 장소는 서울 중구 세종대로 땅집고아카데미 교육장이다. 참가비는 40만원이며 30명 안팎을 모집한다. 홈페이지(member.zipgo.kr)에서 신청하면 된다. 문의 (02) 724-6386, 6394