입력 : 2019.03.26 04:00

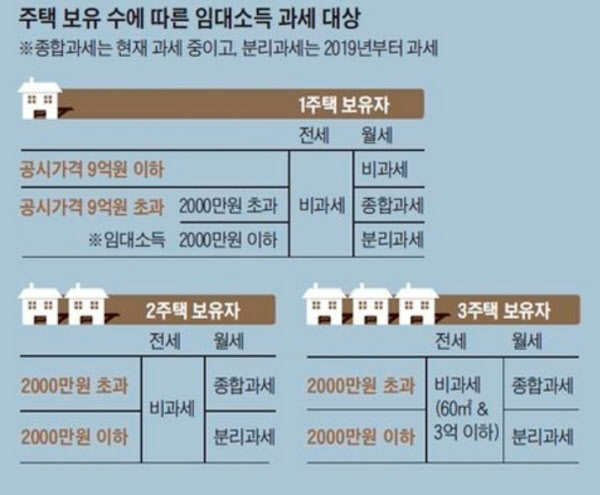

올해부터 집을 세놓고 받는 임대소득이 연간 2000만원을 넘지 않아도 일부(14% 분리과세) 세금을 내야 한다.

그런데 세금 계산 방식이 복잡하다. 주택 수에 따라 달라지고 월세뿐만 아니라 전세보증금까지도 과세 대상에 포함한다. 임대인들은 주택 임대소득 과세 대상과 기준에 대해 명확하게 알아둘 필요가 있다.

■1주택자는 공시가격 9억 넘는 월세만 과세

1주택 소유자가 집을 세놓아 얻는 임대 수입은 원칙적으로 비과세다. 그러나 올해부터 기준시가 9억원 초과 고가(高價) 주택을 세놓아 월세 수입이 생기면 세금을 내야 한다. 연간 2000만원 이하이면 분리과세, 연간 2000만원 이상이면 종합과세 대상이다. 다만 1주택자는 9억원을 넘는 주택이라도 보증금에는 과세하지 않으므로 전세라면 세금을 내지 않아도 된다.

그런데 세금 계산 방식이 복잡하다. 주택 수에 따라 달라지고 월세뿐만 아니라 전세보증금까지도 과세 대상에 포함한다. 임대인들은 주택 임대소득 과세 대상과 기준에 대해 명확하게 알아둘 필요가 있다.

■1주택자는 공시가격 9억 넘는 월세만 과세

1주택 소유자가 집을 세놓아 얻는 임대 수입은 원칙적으로 비과세다. 그러나 올해부터 기준시가 9억원 초과 고가(高價) 주택을 세놓아 월세 수입이 생기면 세금을 내야 한다. 연간 2000만원 이하이면 분리과세, 연간 2000만원 이상이면 종합과세 대상이다. 다만 1주택자는 9억원을 넘는 주택이라도 보증금에는 과세하지 않으므로 전세라면 세금을 내지 않아도 된다.

■ “다주택자는 부부가 1채씩 소유하는 것이 유리”

부부합산 2주택 이상을 보유했다면 우선 연간 2000만원 이하는 분리과세, 2000만원을 넘으면 종합과세 원칙을 적용한다. 여기서 주택 수를 계산할 때는 부부 합산으로 판단한다. 반면 임대 소득 연간 2000만원 초과 여부는 부부 각자의 임대소득을 기준으로 판단하며 세금 납부도 각자 따로 해야 한다. 당연히 부부가 1채씩 소유하는 것이 세금도 적다.

■ 3주택자로 보증금 합계 3억원 넘으면 보증금도 과세

보증금에 대한 간주임대료는 보증금을 받아 은행에 예금했을 때 얻을 수 있는 소득을 임대소득으로 보는 개념이다. ‘간주임대료’는 3주택 이상 보유자이면서 보증금 합계액이 3억원 이상일 때만 계산한다. 이 때 주택 수 산정에서 소형주택(1가구당 전용 40㎡ 이하)으로 사업연도말일 기준시가 2억원 이하인 주택은 제외한다.

다음과 같이 다세대주택 한 채를 보유하고 있는 A씨 사례를 보자.

A씨가 보유한 주택 중에서 전용 40㎡이하, 기준시가 2억원 이하인 202호와 302호는 간주 임대료 계산시 주택 수에서 뺀다. 따라서 A씨는 201호, 301호, 4층 등 3주택을 보유하고 있고 보증금 합계(4억원)가 3억원 이상이어서 월세 소득과 함께 보증금에 대한 간주임대료까지 합산해 납부해야 한다.

간주임대료는 [3억원 초과 보증금×60%×정기예금이자율(2019년 기준 2.1%)]로 계산한다. A씨의 경우 126만원이 간주임대료로 합산되는데, 연간 월세 소득과 합해도 2000만원이 넘지 않으므로 분리과세로 납부하면 된다.

■ 다가구주택 vs. 다세대주택

주택 수 계산에서 다가구주택과 다세대주택을 구분하는 것이 중요하다. 다가구주택(건물의 각 호수가 구분등기 되지 않고 하나의 등기로 된 경우)은 주택 1채로 본다. 다세대주택(건물의 각 호수가 구분등기 된 경우)은 각 호수가 별도 주택으로 계산된다.

직접 살고 있는 아파트 1채와 아래 주택을 소유한 B씨의 경우를 보자.

① 다가구주택인 경우

B씨는 주택 2채를 보유한 것으로 보기 때문에 간주임대료 계산 없이 다가구주택의 별도 월세 소득에 대해서만 임대소득을 신고하면 된다.

② 다세대주택인 경우

만약 B씨의 주택이 다세대주택이라면 총 4채를 가진 다주택자가 된다. 그렇다고 보증금에 대한 간주임대료 과세 대상은 아니다. 그 이유는 4가구 모두 소형주택(전용면적 40㎡·공시가격 2억원 이하)이면서 간주임대료 대상 기준(3주택 이상이면서 보증금 총액이 3억원 이상)에 해당하지 않아 주택 수에 포함하지 않기 때문이다. 그러나 이 경우에도 월세 임대소득은 과세한다.