입력 : 2019.03.03 04:00

A씨는 8년 전 경기도의 한 아파트를 4억원에 매입했다. 취·등록세로 1500만원, 방 확장과 발코니 새시, 가스보일러 교체 공사에 3000만 원을 각각 지출했다. 그는 서울 마포의 아파트에서 거주하며 이 집은 전세놓고 있었다.

A씨는 그동안 아파트 가격이 1억원 오른데다 앞으로 다주택자에 대한 세금 부담이 늘어날 것을 우려해 이 아파트를 5억원에 팔 생각이다. 그러나 오른 집값만큼 양도소득세가 걱정이었다.

A씨는 그동안 아파트 가격이 1억원 오른데다 앞으로 다주택자에 대한 세금 부담이 늘어날 것을 우려해 이 아파트를 5억원에 팔 생각이다. 그러나 오른 집값만큼 양도소득세가 걱정이었다.

A씨가 세무사에게 양도세를 최대한 절세할 수 있는 방법을 물었더니, ‘영수증을 최대한 챙겨 놓았느냐’는 질문이 돌아왔다. 그제서야 그는 집을 살 때 ‘영수증을 잘 챙기라’는 말을 들었던 것이 떠올랐다. 양도세와 영수증이 무슨 관계가 있을까?

■ 취득 부대비용·자본적 지출은 과표에서 공제

양도세는 부동산 양도가액에서 취득가액을 뺀 금액(양도차익)에 대해 부과하는 세금이다. 그런데 실제 부동산을 구입해 보유하게 되면 적지 않은 추가 비용이 발생한다. 이런 추가 비용 중 일부는 양도세를 계산할 때 과세 표준에서 공제(차감)하기도 한다. 즉 부동산 보유에 필수적으로 들어간 비용이 있으면 그 금액만큼 양도차익이 줄어든 것으로 인정해 주는 것이다.

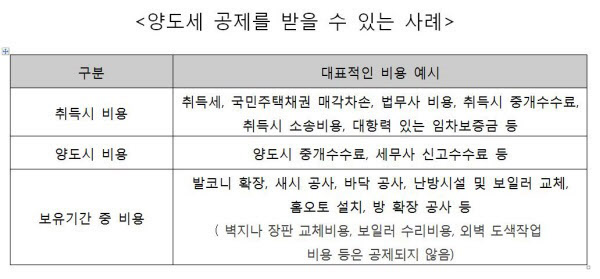

양도세 공제를 받을 수 있는 대표적인 사례는 취득세와 부동산 중개수수료 등 취득시 부대 비용과 보유 기간 중 발생하는 각종 부동산 관련 제반 수리비용 등이다. 이런 주택 수리비는 ‘자산 가치를 현실적으로 증가시키는 비용’, 즉 ‘자본적 지출’에 해당해 과세 표준에서 공제할 수 있다. 도배·욕조·싱크대 교체 비용 등 일상적 지출은 해당되지 않는다.

다만, 이 같은 지출 내역에 대한 영수증을 보관해야 추후 양도세 공제를 받을 수 있다.

■ 영수증 없으면 양도세 1386만원 더 낸다

A씨가 해당 영수증을 챙겼을 때와 안 챙겼을 때의 양도세 납부액에는 상당한 차이가 있다. 만약 지출 영수증을 챙기지 않았다면 아래와 같이 양도세를 1386만원이나 더 납부해야 하는 결과가 나온다.

☞영수증 자료가 있을 때 양도세 납부액

양도차익 : 5억 원(양도가액)-4억 원(취득가액)-4500만원(취∙등록세 및 자본적 지출) = 5500만원

과세표준 : 5500만원-250만원(기본공제) = 5250만원

산출세액 : 5250만원×24%(누진세율)-522만원(누진공제) = 738만원

자진납부(예정신고∙납부) 시 : 811만8000원(지방소득세 포함)

☞ 영수증 자료가 없을 때 양도세 납부액

양도차익 : 5억 원(양도가액)-4억 원(취득가액) = 1억 원

과세표준 : 1억 원-250만원(기본공제) = 9750만원

산출세액 : 9750만원×35%(누진세율)-1414만원(누진공제) = 1998만원

자진납부(예정신고∙납부) 시 : 2197만8000원(지방소득세 포함)

■ 영수증이 없다면 어떻게 할까?

만약 영수증을 보관하지 않았다면 위 지출 내역을 입증하기 위한 다른 자료를 찾아야 한다. 우선 취∙등록세는 부동산등기필증상의 취등록세납부증을 통해 입증할 수있다.

자본적 지출은 지급 사실을 증명할 수 있는 증빙 서류와 통장으로 계좌이체한 내역을 찾아보고, 공사한 거래처를 통해 공사 내역서와 거래사실 확인서를 받아야 한다. 공사 업체 사정에 따라 발급받지 못할 수도 있다. 그래서 영수증을 반드시 챙겨 놓아야 하는 것이다.